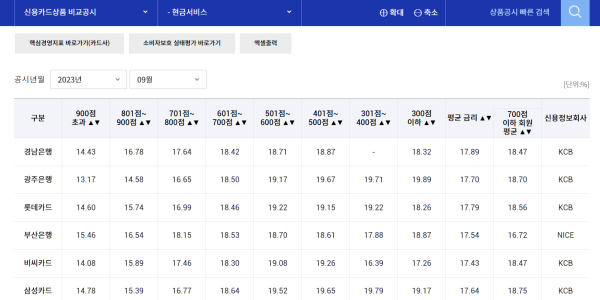

▲ 여신금융협회 공시시스템 '카드대출∙결제성 리볼빙 신용점수별 수수료율' 화면. <여신금융협회 공시시스템 갈무리>

새로운 공시시스템이 편의성 제고에 성공한 것으로 보이지만 소비자 선택권을 보장하고 자율적 금리 경쟁을 유도한다는 취지에 대해서는 의문부호가 남는다는 반응이 나온다.

27일 금융업계에 따르면 최근 금융감독원과 여신금융협회는 업계의 자율적 금리경쟁을 유도하기 위해 카드대출·리볼빙 공시시스템을 개편했다.

바뀐 공시시스템은 접근성과 편의성을 제고했다는 설명처럼 개선된 점들이 엿보인다.

‘카드대출·리볼빙 신용점수별 수수료율’ 화면에서 첫 눈에 보인 건 정렬 기능이었다. 기존에 불가능했던 오름차순·내림차순 정렬 기능이 추가돼 가장 높은 금리를 제공하는 회사와 가장 낮은 금리를 제공하는 회사를 쉽게 찾을 수 있다.

엑셀 파일 저장 기능도 편의성을 높인 부분이다. 엑셀에서 표를 편집해 회사별 금리를 카드사 별로 모아서 비교하는 등 더 다양하게 비교할 수 있다.

‘금리 상세보기’ 화면도 신용등급별로 공시돼 소비자 입장에서 직관적으로 알아볼 수 있게 됐다. 기존에 제공하던 표준등급은 카드사별 내부 등급을 공시목적으로 표준화한 것으로 소비자는 본인의 등급을 알 수 없기 때문이다.

다만 소비자 선택권 보장과 자율적 금리 경쟁을 유도하겠다는 도입 배경에 대해서는 의문이 제기되고 있다.

업계 한 관계자는 “카드대출과 리볼빙은 일반 은행 대출과 달리 이미 카드를 이용하는 소비자를 대상으로 제공하는 대출이다”며 “공시에서 다른 곳이 금리가 낮다는 이유로 무조건 대출을 이동할 수 있는건 아니다”고 말했다.

카드사의 대출 상품은 카드 상품을 발급 받을 수 있는 지에 대해 자격 심사를 거친 카드사 회원들을 대상으로 한다. 금리가 낮은 카드사가 있어도 해당 카드사의 발급 심사를 통과하지 못하면 대출을 이동할 수 없다는 것이다.

카드사를 이동한다고 했을 때 고객이 금리 인하 효과를 누릴 수 있을지도 확신할 수 없다.

카드사에서 실제로 제공되는 금리는 공시된 금리와 다를 수 있다. 이 때 은행 대출이라면 금리를 낮추기 위해 서류 심사를 요청할 수 있지만 카드사 대출은 카드사별로 심사된 고객 등급에 따라 금리를 적용한다는 것이다.

카드사들의 금리 경쟁 유도 효과에 대해서도 제한적이라는 목소리가 이어졌다.

업계 한 관계자는 “수신 기능이 없는 카드사가 공격적으로 금리를 낮추기는 데는 한계가 있다”며 “공시를 하는 게 영향이 없다는 건 아니지만 금리 책정에는 고려할 부분이 많다”고 말했다.

업계 다른 관계자도 “정책 등 외부 환경이 바뀌면 이 변화를 어떻게 합리적으로 반영할지 고민이 필요한 시점이기는 하다”면서도 “조달금리가 높은 지금 같은 상황에서 급격한 변화를 주기는 어렵다”고 말했다.

금융투자협회 채권정보센터에 따르면 26일 기준 민간채권평가기관(한국자산평가·KIS채권평가·나이스피앤아이)의 AA 등급 여전채 3년물 금리는 4.730%로 나타났다. 기준금리가 낮았던 2021년 9월과 비교하면 2.7%포인트 가량 오른 것이다.

▲ 사진은 서울 시내 한 ATM 기계에 표시된 카드론 문구. <연합뉴스>

이런 상황에 금리 경쟁 유도 실효성에 대한 의문은 한동안 이어질 것으로 예상된다.

금융당국이 자율적 금리 경쟁을 목표로 공시 강화에 나선 사례는 앞서 은행권에서도 있었지만 금리 인하 효과에 대한 지적은 아직까지도 제기되고 있다.

은행연합회는 2023년 7월 은행 사이 금리경쟁을 촉진시켜 고객에게 혜택이 돌아가게 하겠다는 취지로 예대금리차 공시를 강화했다.

‘신규취급액기준 예대금리차’에 더해 은행의 실제 수익성을 보여주는 ‘잔액기준 예대금리차’를 공시하기로 했다.

그러나 예대금리차는 공시 강화에도 확대된 것으로 나타났다.

5대 시중은행의 7월 정책서민금융 제외 가계예대금리차는 평균 0.934%포인트다. 6월 0.928%포인트보다 0.006%포인트 오른 것이다.

이날 한국은행이 발표한 8월 예금은행 예대금리차도 1.45%포인트로 7월보다 0.02%포인트 상승했다. 조혜경 기자

![[코스피 5천 그늘①] 증시 활황에도 못 웃는 LG그룹, 구광모 '체질 개선'과 '밸류업'으로 저평가 끊나](https://businesspost.co.kr/news/photo/202602/20260209151542_142553.jpg)

![[코스피 5천 그늘②] 롯데그룹 주주 흥 돋는 카드 안 보인다, 신동빈 유통·화학 계열사 '시장 소외'에 속앓이](https://businesspost.co.kr/news/photo/202601/P_20260127151310_76677.jpg)

![[김재섭의 뒤집어보기] KT 이사회 뭇매가 기대를 낳는 이유,](https://businesspost.co.kr/news/photo/202511/20251106153113_81318.jpg)

![[여론조사꽃] 민주당 조국혁신당 합당, 양당 지지층 70% 안팎 '찬성'](https://businesspost.co.kr/news/photo/202602/20260209104958_80899.png)