▲ 금융위원회와 KDB산업은행은 기업유동성지원기구가 다음주에 1차 재원을 조성하고 24일부터 회사채와 CP(기업어음) 매입을 본격적으로 시작할 계획이라고 17일 밝혔다.

금융위원회와 KDB산업은행은 기업유동성지원기구가 다음주에 1차 재원을 조성하고 24일부터 회사채와 CP(기업어음) 매입을 본격적으로 시작한다고 17일 밝혔다.

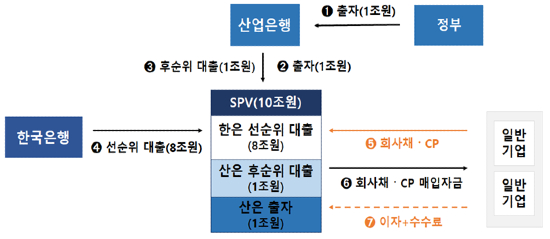

재원은 전체 10조 원 규모로 조성되는데 한국은행이 8조 원을 대출한다.

1차로는 3조 원 규모로 조성된다. 산업은행 출자금 1조 원과 산업은행과 한국은행 대출 2조 원이다. 나머지 7조 원은 자금을 요청하면 대출하는 ‘캐피털 콜’ 방식으로 단계적으로 조성된다.

매입대상은 신용등급 ‘투자등급’인 비금융회사 발행물을 모두 포함하도록 하되 비우량채(A~BBB등급) 위주로 매입한다.

매입증권 만기는 회사채는 만기 3년 이내, 기업어음은 만기 3~6개월이며 매입기간은 설립일로부터 6개월이다. 매입가격은 기업유동성지원기구가 시장의 투자수요를 구축하지 않고 기업들의 시장 조달 노력을 유도하도록 시장금리보다 낮지 않은 적정 금리수준으로 설정된다.

기업유동성지원기구가 본격 가동되면 최근 회사채시장 여건이 개선됐음에도 여전히 투자수요 위축으로 어려움을 겪고 있는 많은 저신용기업의 자금조달이 원활해지는 데 도움이 될 것으로 기대받는다. [비즈니스포스트 조은아 기자]

![[코스피 5천 그늘①] 증시 활황에도 못 웃는 LG그룹, 구광모 '체질 개선'과 '밸류업'으로 저평가 끊나](https://businesspost.co.kr/news/photo/202602/20260209151542_142553.jpg)

![[코스피 5천 그늘②] 롯데그룹 주주 흥 돋는 카드 안 보인다, 신동빈 유통·화학 계열사 '시장 소외'에 속앓이](https://businesspost.co.kr/news/photo/202601/P_20260127151310_76677.jpg)

![[김재섭의 뒤집어보기] KT 이사회 뭇매가 기대를 낳는 이유,](https://businesspost.co.kr/news/photo/202511/20251106153113_81318.jpg)

![[여론조사꽃] 민주당 조국혁신당 합당, 양당 지지층 70% 안팎 '찬성'](https://businesspost.co.kr/news/photo/202602/20260209104958_80899.png)