▲ 보험사의 부채규모 조정을 위한 공동재보험제도가 이르면 4월 도입된다.

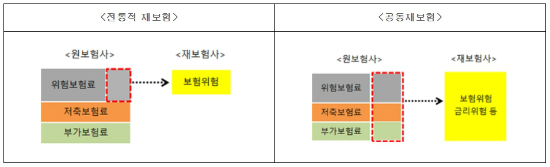

공동재보험은 원보험사가 위험보험료 외에 저축보험료 등의 일부도 재보험사에 출재하고 보험위험 이외 금리위험 등 다른 위험도 재보험사에 이전하는 재보험을 의미한다.

금리 변동에 따른 리스크를 재보험사와 나눌 수 있어 보험사의 역마진과 자본확충 부담이 완화될 것으로 보인다.

30일 금융위원회는 손병두 부위원장 주재로 ‘보험자본 건전성 선진화추진단’ 4차회의를 개최했다.

이 자리에서 금융당국은 보험사의 보험부채를 줄일 수 있는 공동재보험제도를 도입하기로 하고 보험업 감독규정을 개정하기로 했다.

이 제도가 도입되면 원보험사가 보험상품에 내재된 손실위험을 재보험사에게 전가하고 재보험사는 전가받은 위험(보험료 또는 책임준비금)을 원보험사와 함께 분담하게 된다.

전통적 재보험은 전체보험료 가운데 위험보험료만 재보험사에 출재해 보험위험만 이전한다는 점에서 공동재보험과 큰 차이가 있다. 보험료는 위험보험료와 저축보험료를 합한 ‘순보험료’와 신계약비 등을 위한 ‘부가보험료’로 구성된다.

또 전통적 재보험은 1년 단위 갱신형이나 공동재보험은 장기보험계약이란 점에서 차이가 있다.

공동재보험이 도입되면 신지급여력제도(K-ICS) 도입과 금리 변동성 확대에 따른 보험금 지급여력비율(RBC) 하락을 방어할 수 있을 것으로 기대된다.

신종자본증권이나 후순위채 발행은 가용 자본을 늘리는 수단인 반면 공동재보험은 요구자본을 줄이는 수단이라는 점에서 재무건전성도 개선할 수 있다.

이미 유럽이나 미국 등 선진국에서는 공동재보험을 다양하게 활용하고 있어 앞으로 외국 재보험사의 경험과 노하우도 활용할 수 있을 것으로 전망된다.

금융당국은 책임준비금의 회계처리 방식을 명확히 하고 RBC(지급여력비율) 계산 방식을 개선하는 등 관련 규정을 1분기 안에 개정해 늦어도 6월 안에는 공동재보험제도를 시행하기로 했다.

또 공동재보험제도 도입 초기 편법적 거래의 가능성 등을 감안해 계약 체결 이후 1개월 안에 금융감독원에 사후보고하는 제도를 신설하는 등 관리를 강화하기로 했다. [비즈니스포스트 조은아 기자]

![[코스피 5천 그늘①] 증시 활황에도 못 웃는 LG그룹, 구광모 '체질 개선'과 '밸류업'으로 저평가 끊나](https://businesspost.co.kr/news/photo/202602/20260209151542_142553.jpg)

![[코스피 5천 그늘②] 롯데그룹 주주 흥 돋는 카드 안 보인다, 신동빈 유통·화학 계열사 '시장 소외'에 속앓이](https://businesspost.co.kr/news/photo/202601/P_20260127151310_76677.jpg)

![[김재섭의 뒤집어보기] KT 이사회 뭇매가 기대를 낳는 이유,](https://businesspost.co.kr/news/photo/202511/20251106153113_81318.jpg)

![[여론조사꽃] 민주당 조국혁신당 합당, 양당 지지층 70% 안팎 '찬성'](https://businesspost.co.kr/news/photo/202602/20260209104958_80899.png)