미래에셋대우 목표주가가 낮아졌다. 유상증자에 따른 자기자본이익률(ROE) 하락 가능성과 기존 보통주 주주들의 배당수익 감소 가능성 등을 반영했다.

강승건 대신증권 연구원은 5일 미래에셋대우 목표주가를 1만3천 원에서 1만1500원으로 낮췄다. 투자의견도 ‘Overweight(유지)’에서 ‘Marketperform(중립)’으로 하향했다.

![미래에셋대우 목표주가 낮아져, 유상증자로 배당수익 감소 가능성]()

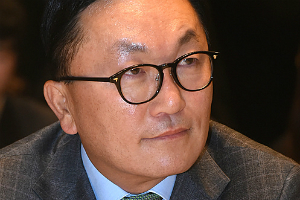

| ▲ 박현주 미래에셋그룹 회장 겸 미래에셋대우 회장. |

미래에셋대우는 4일 지난해 12월15일 결정했던 7천억 원 규모의 신주(우선주) 발행조건을 확정했다.

주당 5천 원에 우선주 1억4천 주를 발행하는데 우선주 배당금은 2018년 2.7%로 결정됐고 2019년부터 2.4%로 낮아진다.

강 연구원은 “신형 우선주의 경우 기존 미래에셋대우의 배당성향이 20% 내외였던 점을 감안하면 3.2% 수준의 배당수익률을 기대할 수 있다”며 “다만 기존 미래에셋대우 보통주 주주들 입장에서는 이번 유상증자가 최선의 선택이 아닐 것”이라고 바라봤다.

유상증자를 통해 조달한 7천억 원의 수익률 수준에 따라 자기자본이익률(ROE)이 떨어질 수 있는 데다 우선주 배당 때문에 보통주 주주들의 배당수익률은 떨어질 가능성이 높은 것으로 예상됐다.

강 연구원은 “기존에 예상됐던 자기자본이익률을 유지하기 위해서는 신규 조달한 자금을 활용해 9% 수준의 투자수익을 내야 한다”며 “기존 사업에서 자기자본이익률이 아직 7% 수준이라는 점을 감안하면 투자자들이 낙관하기는 어려운 상황”이라고 분석했다.

유상증자에 따른 성과를 확인할 필요가 있다는 것으로 지적됐다.

강 연구원은 “미래에셋대우는 이번 자본확충을 계기로 또 다른 도전을 하겠지만 기존 주주들은 이런 도전이 자기자본이익률 상승이라는 성과로 연결될 때까지 기다려야 할 것”이라며 “지배구조 개편 요구가 지속되고 있는 점 등도 반영해 투자의견을 하향조정한다”고 제시했다.

미래에셋대우 주가는 지난해 12월15일 유상증자를 발표한 뒤 크게 하락한 만큼 추가로 떨어질 가능성은 낮지만 중기적으로 증권업종 지수보다 약세를 보일 것으로 예상됐다. [비즈니스포스트 최석철 기자]