![보험사 자본확충 부담 완화, "보유 매도가능채권 규모 큰 보험사 수혜"]()

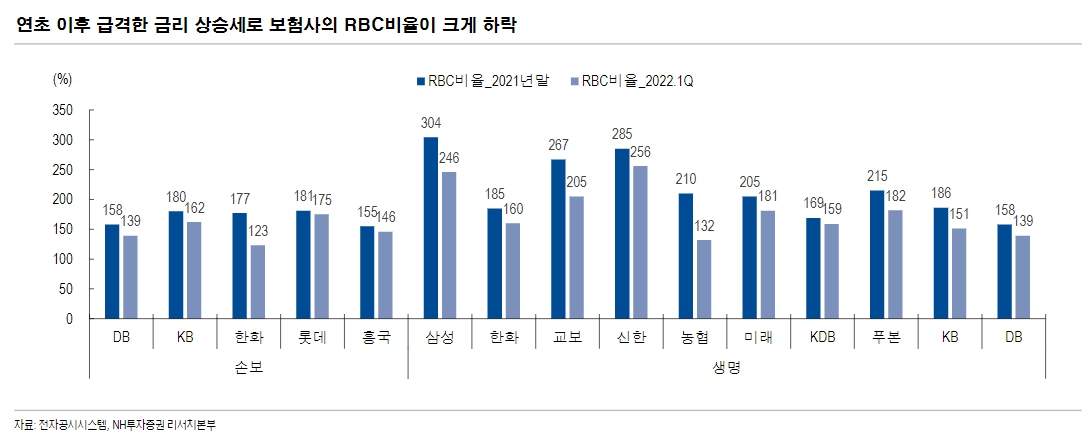

| ▲ 2021년 말과 2021년 1분기 말 보험사들의 지급여력(RBC)비율 비교표. < NH투자증권 > |

[비즈니스포스트] 지급여력(RBC)비율 산출방식 변경과 장기채금리의 하향안정화로 보험사들의 신종자본증권 발행이 줄어들 것으로 전망된다.

한광열 NH투자증권 연구원은 13일 "금융당국이 규정 변경을 통해 보험사의 숨통을 조금 터줬다"며 "향후 장기채 금리의 급격한 상승가능성이 낮은 만큼 보험사의 자금확충 부담은 점차 감소할 것으로 판단된다"고 분석했다.

금융당국은 최근 가파른 금리상승에 따라 재무건전성 관리에 어려움을 겪는 보험사들의 부담을 덜어주기 위한 조치를 취했다.

앞서 9일 금융위원회는 금리상승에 따른 RBC비율 하락에 대응해 '책임준비금 적정성평가(LAT)' 제도상 잉여액을 RBC상 가용자본으로 인정하는 방안을 적용하기로 했다.

이는 재무건전성 관리에 어려움을 겪는 보험사들의 부담을 덜어주기 위한 것이다.

연초 이후 보험사의 후순위채 및 신종자본증권 발행이 확대된 바 있다. 금리상승에 따른 채권평가 손실에 따른 자본확충 필요성이 커졌기 때문이다.

새 규정 적용으로 6월 말부터 보험사들의 RBC비율 산출 떄 LAT 잉여액의 40%를 매도가능채권 평가손실 한도내에서 가용자본에 가산할 수 있게 된다.

한 연구원은 "규정변경으로 (보험사들의 평균) RBC비율은 20~30%포인트 상승이 예상된다"며 "보유한 매도가능채권 규모가 큰 보험사의 수혜가 클 것이다"고 바라봤다.

다만 일부 보험사의 경우 하반기에도 후순위성 채권발행을 이어갈 것으로 예상됐다.

과거 대비 낮아진 보험업계 RBC비율과 2022년 IFRS17 도입의 영향을 감안했을 때 자본확충이 여전히 필요한 보험사들이 남아있다는 설명이다. 공준호 기자