![보험사 금리상승에 지급여력비율 하락 부담, "채권변경한 곳 영향 커"]()

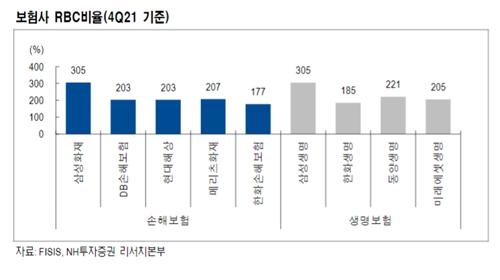

| ▲ 2021년 말 보험사 지급여력(RBC)비율. |

[비즈니스포스트] 보험사들이 내년 새 국제회계기준(IFRS17)이 도입된 뒤 금리 상승에 따른 수혜를 제대로 누릴 수 있을 것으로 전망됐다.

정준섭 NH투자증권 연구원은 14일 낸 투자 보고서에서 “내년 이후로는 금리 상승을 편안하게 즐길 수 있겠지만 올해는 아니다”고 말했다.

통상 금리 상승은 보험사들에게 호재로 꼽히지만 보험사들은 현재 금리 상승에 따른 지급여력(RBC)비율 하락을 걱정하는 상황에 놓여 있다.

현재 보험부채의 평가기준을 원가로 잡고 있는 상황에서는 금리가 상승하면 매도가능증권으로 분류된 채권의 가치는 감소하는 반면 부채는 줄지 않으면서 재무건전성이 나빠지게 된다.

특히 한화손해보험처럼 금리하락기에 지급여력비율을 높이기 위해 대규모의 만기보유증권을 매도가능증권으로 바꾸는 작업을 진행한 곳이 부담이 클 것으로 분석됐다.

정 연구원은 “2020년 이후 채권 계정을 만기보유증권에서 매도가능증권으로 변경한 보험사(한화손해보험)는 올해 금리 상승에 따른 지급여력(RBC)비율 하락에 큰 영향을 받을 것으로 보인다”며 “반대로 채권 대부분이 이미 만기보유증권이거나 올해 만기보유증권으로 전환 가능한 보험사는 상대적으로 영향이 작을 것이다”고 바라봤다.

매도가능증권으로 채권을 재분류해 놓으면 금리 하락기에는 채권의 평가이익으로 지급여력비율을 높이는 데 도움이 된다. 반대로 금리 상승기에는 채권가격 하락으로 평가손실이 날 수 있다.

대부분 보험사들이 채권 계정에 따라 금리 0.1%당 지급여력(RBC)비율이 1~5%포인트 정도 하락할 것으로 추정된다.

금융감독원은 2023년 IFRS17 시행에 대비해 국내 보험사들의 지급여력(RBC)비율 규제를 강화하고 있으며 이에 따라 보험회사들은 지급여력비율을 200% 이상 수준으로 유지해야 한다.

새 국제회계기준은 보험부채의 평가기준을 원가에서 시가로 변경하는 것을 뼈대로 한다.

다만 지급여력(RBC)비율 하락은 중장기적 관점에서 큰 문제는 아닐 것으로 분석됐다.

정 연구원은 “지급여력(RBC)비율은 올해까지만 적용되는 데다 금리 상승에 따른 비율 하락은 착시 현상에 가깝다”며 “과도하게 낮은 수준이 아니라면 어느 정도의 지급여력(RBC)비율 하락은 감수해도 무방하다”고 말했다. 차화영 기자