SK 주식 매수의견이 유지됐다.

SK의 SK머티리얼즈 흡수합병이 장기적 관점에서 기업가치 확대에 기여할 것으로 기대됐다.

![SK 주식 매수의견 유지, "SK머티리얼즈 합병으로 기업가치 커져"]()

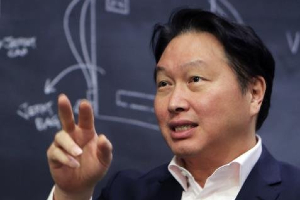

양지환 대신증권 연구원은 26일 SK 목표주가 40만 원, 투자의견 매수(BUY)를 유지했다.

25일 SK 주가는 26만2500원에 장을 마쳤다.

양 연구원은 "시장에서는 합병이 SK 주주에게는 유리하고 SK머티리얼즈 주주에게는 불리하다고 평가하는 것으로 보인다"며 "하지만 SK와 SK머티리얼즈의 합병은 장기적으로 기업가치와 주주가치를 높이는 데 긍정적으로 작용하겠다"고 바라봤다.

SK와 SK머티리얼즈는 합병안을 20일 공시했다.

SK머티리얼즈는 재무구조와 현금흐름 등을 고려했을 때 시설투자 및 대규모 인수합병(M&A)를 추진하기에 부족하다고 평가됐다.

두 회사가 합병하게 되면 기존 SK의 재원을 활용해 SK머티리얼즈가 현재 다루는 사업의 성장을 이끌 수 있을 것으로 전망됐다.

SK머티리얼즈의 상반기 기준 부채비율은 250%, 현금성자산은 1천억 원, 잉여현금흐름은 1200억 원 수준이다.

양 연구원은 "SK는 배당 및 상표 사용료(로열티)로 한해 1조 원에서 1조5천억 원 수준의 현금을 확보할 수 있다"며 "이를 바탕으로 이후 SK실트론과 합병도 가능할 것으로 본다"고 설명했다.

SK는 2021년 연결기준으로 매출 9조2610억 원, 영업이익 4044억 원을 낼 것으로 예상됐다. 2020년보다 매출은 9.893%, 영업이익은 1235% 늘어나는 것이다. [비즈니스포스트 안정문 기자]