스튜디오드래곤 주식 매수의견이 유지됐다.

스튜디오드래곤은 4분기에 작품 방영편수를 확대해 실적이 증가할 것으로 전망됐다.

![스튜디오드래곤 주식매수의견 유지, "작품 공급 4분기부터 늘어"]()

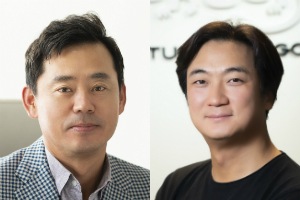

| ▲ 강철구 스튜디오드래곤 경영대표(왼쪽), 김영규 스튜디오드래곤 제작대표. |

이현지 유진투자증권 연구원은 5일 스튜디오드래곤 목표주가 13만 원, 투자의견 매수(BUY)를 유지했다.

4일 스튜디오드래곤 주가는 8만6100원에 거래를 마쳤다.

이 연구원은 “스튜디오드래곤의 편성 문제는 4분기에 들어서면서 서서히 해소될 것으로 보인다”고 내다봤다.

스튜디오드래곤은 4분기에 티빙 오리지널인 ‘유미의 세포들’에 이어 ‘해피니스’, 아이치이 오리지널인 ‘배드 앤 크레이지’ 등 디지털 라인업이 확대되며 방영편수가 늘 것으로 전망됐다.

2022년에 편성이 확정된 작품 수도 상당해 양적 성장도 기대된다. 스튜디오드래곤은 2022년 TV 22편, 티빙 6편, 넷플릭스 5편, 아이치이 3편 등의 편성을 확정했다.

미국시장에 작품 공급도 확대될 것으로 예상됐다.

스튜디오드래곤은 글로벌 영화제작소 스카이댄스와 공동으로 첫 미국 오리지널 작품인 ‘더 빅 도어 프라이즈’를 제작한데 이어 글로벌 동영상서비스(OTT)와 두 번째 시리즈 제작계약을 진행하고 있다.

이 연구원은 “그동안 진출하기 힘들었던 미국시장의 포문을 열고 일회성 수주가 아닌 지속가능한 매출을 기대할 수 있는 발판을 마련했다”고 말했다.

스튜디오드래곤은 2021년 연결기준으로 매출 4750억 원, 영업이익 610억 원을 낼 것으로 전망됐다. 2020년보다 매출은 9.6% 줄고 영업이익은 24% 늘어나는 것이다. [비즈니스포스트 조승리 기자]