| |

![금리인하에도 기업 대출이자 감소 혜택 제한적]() |

|

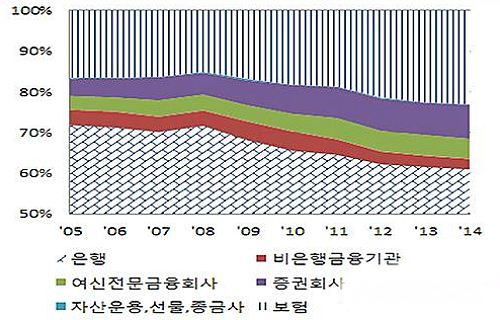

| ▲ 대출경로 비중 추이(단위: 금융시스템 총자산 대비). <뉴시스> |

금리인하가 투자회복으로 이어지려면 은행을 통한 자금공급이 늘어나야 한다는 분석이 나왔다.

비은행 대출은 기업들의 자본비용 증가를 초래해 자본비용을 넘어서는 수익률을 내는 투자처를 찾기가 쉽지 않다는 것이다.

7일 한국경제연구원에 따르면 2005년부터 2014년까지 신용대출 경로를 분석한 결과 은행 대출은 줄어들었지만 보험과 증권 등 비은행 대출비중은 증가한 것으로 나타났다.

금융기관이 기업 등에 빌려준 대출액 가운데 은행의 대출비중은 2008년 72%에서 2014년 61%로 줄었다.

반면 보험사의 대출액 비중은 2008년 16%에서 2014년 23%로, 증권사의 대출액 비중은 2008년 4%에서 2014년 8%로 늘었다.

한국경제연구원은 “은행 외에 보험과 증권 등 금융기관이 늘어나면서 기업에겐 선택의 폭이 넓어졌기 때문”이라며 “은행 외 다른 금융기관 증가로 경쟁이 가열되면서 은행 중심의 전통적인 신용경로가 약화되고 있다”고 진단했다.

기준금리가 인하됐지만 은행 외 금융기관 대출비중이 증가해 일부 기업들의 대출에 대한 차입금 평균이자율 등 자본비용은 높아진 것으로 조사됐다.

한국은행은 2011년 7월부터 지금까지 0.25%포인트씩 7차례 기준금리를 인하했다.

가구산업 대기업의 경우 차입금 평균이자율이 2010년 5.03%에서 2013년 9.81%으로 상승했다. 여가 관련 서비스업 중소기업의 차입금 평균이자율도 2011년 4.41%에서 2013년 5.55%으로 늘었다.

김윤진 한국경제연구원 연구원은 “은행 대출금리는 한국은행의 기준금리에 신용등급에 따른 가산금리를 더한 금리인데 반해 보험사 대출금리는 보험사 기준금리에 가산금리를 더해 은행 대출금리보다 높다”며 “보험사를 포함한 비은행 대출 비중이 늘고 채권 발행에 따라 금리가 올라가면서 차입금 평균이자율이 높아졌다”고 설명했다.

한국경제연구원은 자본비용이 늘어나면서 기업이 수익을 개선하기 위한 투자처를 찾기가 쉽지 않다고 지적했다.

김 연구원은 “수익달성을 위해선 자본비용보다 높은 수익률을 보장하는 투자처가 있어야 한다”며 “중국 경제의 경착륙 가능성 등으로 대외 여건의 불확실성이 높아져 고수익을 보장하는 프로젝트를 찾는 것이 쉽지 않은 상황”이라고 말했다.

한국경제연구원은 금리인하의 투자촉진 효과를 높이기 위해서는 전통적인 신용대출경로 회복이 이른 시일 내에 이뤄져야 한다고 진단했다. 한국경제연구원은 이를 위해 은행이 다양한 기업대출상품을 개발해야 한다고 주장했다.

김 연구원은 “은행이 다양한 만기나 옵션의 대출상품을 내놓으면 기업의 대출수요 증가로 이어질 수 있을 것”이라고 설명했다. [비즈니스포스트 백설희 기자]