저축은행에서 돈을 빌린 사람이 은행 등 다른 금융권에서 돈을 빌린 사람보다 부실 위험성이 높다는 연구결과가 나왔다.

또 저축은행에서 돈을 빌려 갚지 못하면 카드사에서 대출을 받는 일이 많아 카드사 및 비카드 여신전문금융회사에 부실위험이 전이될 가능성이 높은 것으로 분석됐다.

![한국은행 "저축은행 대출자의 부실위험이 은행 대출자보다 높아"]()

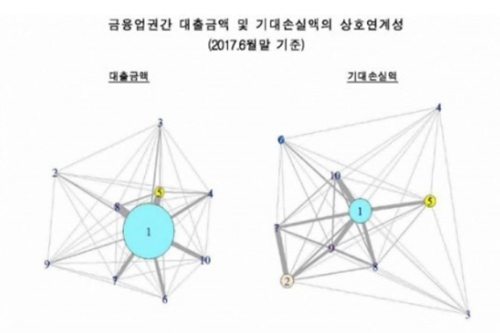

| ▲ '금융업권간 대출금액 및 기대손실액의 상호연계성' 이미지. |

한국은행 경제연구원은 16일 '금융업권별 소비자신용 네트워크를 활용한 시스템 리스크 분석‘을 발표했다.

연체 등 위험을 감안한 금융업권별 기대손실액 네트워크를 살펴보면 대출규모는 비슷해도 저축은행에서 돈을 빌린 사람이 지닌 위험이 다른 금융권에서 돈을 빌린 사람의 위험보다 상대적으로 큰 것으로 나타났다.

또 관련 위험은 카드사 및 비카드 여신전문금융회사와도 연계가 강한 것으로 분석됐다.

김현학 연구원은 "저축은행의 대출자는 신용등급이 낮다보니 기대손실액이 높아진다"며 "신용등급이 낮으면 카드사를 통해 대출을 많이 받는데 예를 들어 저축은행 대출자에게 부실이 발생하면 그 영향이 은행보다는 카드사에가 더 크다는 의미"라고 연계성을 설명했다.

시스템 리스크를 나타내는 전이지표는 2013년 2분기 이후 대폭 하락했으나 2017년부터는 소폭 상승한 것으로 나타났다. 전이지표는 복수금융기관 거래 대출자의 채무불이행이 다른 금융업권에 미치는 손실 정도를 보여주는 지표다.

특히 복수기관 거래 대출자를 자영업자와 비자영업자로 나눠서 살펴보면 자영업자의 전이지표는 낮은 수준이기는 하나 2015년 3분기 이후 상승세를 보였다.

또 금리가 상승하면 은행과 일부 비은행금융기관(농·수·축협, 비카드 여신전문금융회사) 사이의 기대손실액 연계가 더욱 강해지며 전이지수도 상승하는 것으로 나타났다.

보고서는 가계부채 패널자료(2012년 3월~2017년 6월)를 통해 복수기관 거래 대출자의 금융업권별 대출을 파악해 분석했다. [비즈니스포스트 이정은 기자]