![금융연구원 "증권사의 부동산금융 위험 높아져 예방책 필요"]()

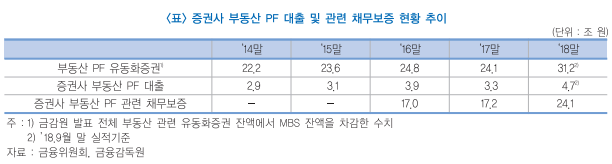

| ▲ 증권사 부동산 프로젝트 파이낸싱 대출 및 관련 채무보증 현황. <한국금융연구원> |

증권사의 부동산 프로젝트 파이낸싱(PF) 위험이 높아져 이를 예방하기 위한 방안이 마련돼야 하는 것으로 지적됐다.

24일 한국금융연구원이 발표한 ‘부동산시장 여건 변화와 증권사 부동산금융 리스크 관리’에 따르면 증권사의 부동산 프로젝트 파이낸싱 관련 우발채무 가운데 유동성 공여보다 신용 공여 비중이 높아지면서 리스크가 커지고 있다.

우발채무는 장래 일정한 조건이 발생하면 부채로 확정되는 채무다. 우발채무의 비중이 높을수록 재무 건전성이 좋지 않다는 것을 뜻한다.

증권사는 부동산 프로젝트 파이낸싱(PF)을 주선하면서 부동산 개발자를 위해 채무보증을 서고 수수료를 받는데 채무보증은 회계상 우발채무로 잡힌다.

부동산 프로젝트 파이낸싱 관련 우발채무는 신용 공여와 유동성 공여로 구분된다.

신용등급 하락 등 신용 관련 이슈가 발생하면 유동성 공여는 매입보장 약정에 따른 의무가 사라지는 반면 신용 공여는 증권사가 최종적으로 전체 또는 일부에 상환 및 매입책임을 진다는 점에서 리스크 수준이 훨씬 높다.

2018년 말 기준 증권사의 부동산 프로젝트 파이낸싱 관련 우발채무에서 신용공여가 차지하는 비중은 약 80%에 이를 것으로 추정됐다.

신 연구위원은 “부동산 경기가 둔화하고 있어 그동안 부동산 프로젝트 파이낸싱 대출과 채무보증을 크게 늘려온 증권사를 향한 모니터링과 체계적 관리방안이 필요한 상황”이라며 "별도의 건전성 실태조사와 함께 신용환산율 차별화 방안도 고려해야 할 것"이라고 바라봤다.

특히 자기자본 대비 우발채무 비중이 일정 수준보다 높은 증권사들에 신용공여 한도 설정, 위험 가중치 조정, 대손충당금 추가 적립방안 등이 필요한 것으로 파악됐다. [비즈니스포스트 이현주 기자]