두산인프라코어 인수전 구도가 자금력 대결로 흐르고 있다.

현대중공업지주뿐만 아니라 함께 인수적격후보(숏리트)에 포함된 유진기업도 자금 마련책 준비가 다급해졌다.

![두산인프라코어 인수전은 자금력 대결로, 현대중공업 대책에 시선몰려]()

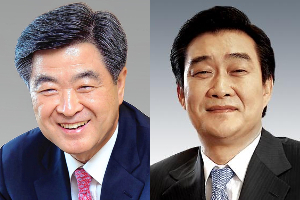

| ▲ 권오갑 현대중공업그룹 회장(왼쪽), 유경선 유진그룹 회장. |

22일 현대중공업그룹에 따르면 GS건설이 참전했다고 해도 현대중공업지주가 두산인프라코어 인수전에서 태도는 바뀌지 않는다.

현대중공업그룹 관계자는 “애초에 두산인프라코어에 관심이 있어 인수에 나선 것이다”며 “현대중공업지주에는 현대중공업지주의 기준이 있으며 이는 GS건설의 참전 여부에 영향을 받는 것이 아니다”고 말했다.

그러나 투자업계의 시선은 다르다.

투자업계 한 관계자는 “재무적 투자자(FI)로 인수적격후보에 올라 있는 사모펀드들은 물론이고 전략적 투자자(SI)인 현대중공업지주-KDB산업은행인베스트먼트(KDBI) 컨소시엄과 유진기업도 자금 마련책의 준비가 시급하다”고 말했다.

인수합병시장에 매물로 나온 두산인프라코어 지분 36.07%의 가치는 7천억~8천억 원가량이며 경쟁이 과열되면 1조 원에 이를 수도 있다고 투자업계는 바라본다.

올해 상반기 말을 놓고 볼 때 별도기준 현금 및 현금성자산은 현대중공업지주 2251억 원, 유진기업 551억 원이다.

이 때문에 현대중공업지주는 KDBI의 컨소시엄 결성 제안을 받고 나서야 두산인프라코어 예비입찰 참여를 공식화할 수 있었으며 유진기업은 자금 조달능력과 관련한 의문의 시선을 받고 있다.

GS건설은 같은 시점에 별도기준으로 현금 및 현금성자산만 1조5211억 원 들고 있어 차입없이 자체 자금만으로 두산인프라코어를 인수할 수 있다. 여기에 국내 사모펀드 도미누스인베스트먼트와 컨소시엄까지 꾸려 자금력을 더 끌어올렸다.

시장은 지금까지 두산인프라코어 인수전을 놓고 KDBI와 손을 잡은 현대중공업지주의 인수가 유력하며 유진기업은 자금 조달방법부터 내놓아야 한다고 봤다.

하지만 GS건설이 자금력을 앞세워 인수전에 뛰어든 만큼 이런 평가는 더 이상 의미가 없다. 두 전략적 투자자들은 자금력 싸움에 대비할 필요가 있는 셈이다.

현대중공업지주는 선박의 친환경 개조사업(레트로핏) 등 수리조선업을 담당하는 100% 자회사 현대글로벌서비스의 상장 전 지분투자(pre-IPO)를 유치하기 위한 준비를 하고 있다.

현대중공업그룹 관계자는 “현대글로벌서비스 지분투자와 관련해 적절한 조건이면 검토해볼 수 있다는 것이 현대중공업그룹의 입장이었고 구체적 제안도 있었다”며 “검토결과에 따라 실사가 예정돼 있는 것으로 알고 있다”고 말했다.

현대글로벌서비스는 2016년 11월 출범했다. 2017년부터 2019년까지 매출은 2403억 원에서 8090억 원으로, 영업이익은 564억 원에서 1085억 원으로 빠르게 성장했다.

현재 성장동력인 레트로핏의 이익 창출능력이 탄탄하고 미래 성장동력으로 꼽히는 선박 생애주기 관리사업도 그룹의 조선계열사들과 연계해 고객사를 확보하기 수월하다는 점에서 성장성을 높게 평가받는다.

현대글로벌서비스 가치는 최대 2조 원 수준으로 추정된다.

현대중공업지주도 현대글로벌서비스 지분을 활용해 두산인프라코어 인수를 둘러싼 자금력 싸움에 대비하기 위한 ‘실탄’을 적지 않게 마련할 수 있을 것으로 예상된다.

현대중공업그룹측은 두산인프라코어 인수전에 참전하기 전부터 현대글로벌서비스의 지분투자 유치를 염두에 두고 있었던 만큼 2건이 직접적으로 연결된 것은 아니라고 설명했다.

그러나 현대중공업지주가 현대글로벌서비스 지분 매각으로 확보한 자금을 두산인프라코어 인수전에 투입하게 될 수 있다는 점은 인정했다.

유진기업은 인수적격후보 명단에 이름이 오른 회사들 가운데 자금 조달능력이 입증되지 않은 회사다. 이와 관련해 유진기업측은 공식적 입장을 내놓지 않았다.

다만 투자업계는 유진기업이 이미 인수적격후보에 올라 있는 사모펀드들 가운데서 재무적 투자자를 찾으려 할 것으로 본다.

일각에서는 유진기업이 금융계열사 유진프라이빗에쿼티를 활용해 두산인프라코어 인수를 위한 프로젝트펀드를 설립할 가능성도 제기된다. [비즈니스포스트 강용규 기자]