![3분기 가계와 기업대출 더 깐깐해진다, 대출수요는 증가 예상]()

| ▲ 한국은행이 13일 발표한 ‘금융기관 대출행태 서베이 결과’에 따르면 3분기 국내은행의 대출태도는 기업 및 가계 주택 관련 대출을 중심으로 다소 강화될 것으로 나타났다. |

코로나19로 대출이 크게 늘면서 3분기 은행 등 금융기관의 대출관리가 한층 깐깐해질 것으로 전망됐다.

한국은행이 13일 발표한 ‘금융기관 대출행태 서베이 결과’에 따르면 3분기 국내은행의 대출태도는 차주와 관계없이 다소 강화될 것으로 나타났다.

이번 설문조사는 6월22일부터 7월8일까지 199개 금융기관(은행 15개·상호저축은행 16개·신용카드사 8개·생명보험사 10개·상호금융조합 150개) 여신 총괄책임자를 대상으로 진행됐다.

조사결과를 바탕으로 산출된 대출태도·신용위험·대출수요의 각 지수가 플러스면 ‘대출태도 완화, 신용위험 증가, 대출수요 증가’라고 대답한 금융기관이 반대로 대답한 금융기관보다 많다는 의미다.

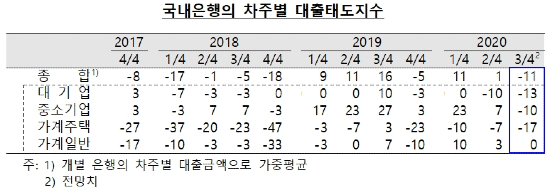

우선 국내은행의 차주별 지수를 살펴보면 2분기와 비교해 3분기 대출태도지수는 대기업 –10에서 –13, 중소기업 7에서 –10, 가계주택 –7에서 –17, 가계일반 3에서 0으로 일제히 떨어졌다.

차주와 관계없이 2분기보다 대출을 깐깐히 보겠다고 대답한 금융기관이 더 많아졌다는 뜻이다. 특히 중소기업 대출은 지수가 17이나 하락하는 등 마이너스로 전환해 태도의 변화 폭이 가장 컸다.

신용위험지수는 전반적으로 올라갔다.

국내은행의 차주별 신용위험지수를 살펴보면 대기업은 2분기 23에서 3분기 27로 높아졌다. 중소기업은 2분기와 3분기 모두 43으로 같았고 가계주택과 가계일반은 각각 40에서 43으로 3포인트씩 상승했다. 그만큼 대출 확대에 따른 건전성 위험을 걱정하는 금융기관이 늘었다는 의미다.

3분기 대출수요는 2분기보다 늘어날 것으로 예상됐다.

3분기 대기업·중소기업·가계주택·가계일반의 대출수요지수는 각각 13, 33, 7, 23으로 2분기보다 일제히 떨어졌다. 지수가 낮아지긴했지만 여전히 플러스인만큼 2분기보다 3분기에 대출수요가 늘어날 것이라고 대답한 금융기관이 더 많았다는 의미다. [비즈니스포스트 조은아 기자]