![산업은행, 원화와 외화 녹색구조화채권을 국내 최초로 잇따라 발행]()

| ▲ 산업은행은 국내 최초로 원·외화 녹색구조화채권을 발행한다고 12일 밝혔다. <산업은행> |

KDB산업은행이 원화와 외화 녹색구조화채권을 잇따라 발행했다.

산업은행은 오염방지 및 관리, 재생에너지 등 친환경 프로젝트 지원을 위해 국내 최초로 원·외화 녹색구조화채권을 발행한다고 12일 밝혔다. 구조화채권은 채권과 파생생품을 결합해 만든 상품이다.

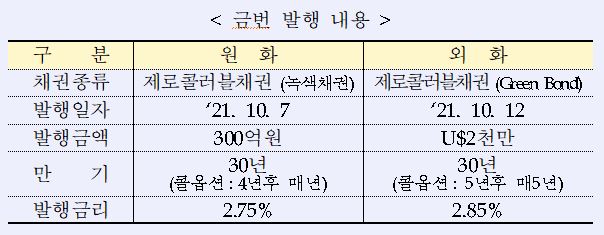

원화채권은 7일 300억 원 규모로 발행되며 만기는 30년, 발행금리는 2.75%이다. 외화채권은 12일 2천만 달러 규모로 발행되며 만기는 30년, 발행금리는 2.85%이다.

원화채권은 산업은행이 환경부 등과 2월16일자로 체결한 ‘녹색채권 활성화를 위한 업무협약’에 따라 정부의 녹색채권 가이드라인을 준수해 발행됐다. 한국기업평가로부터 최고 평가등급인 'G1'을 획득했다.

조달자금은 폐합성수지 사용, 폐열회수 등 녹색 친환경사업에 사용한다. 외부기관 검토를 거쳐 자금배분내역과 환경개선 기여도를 매년 홈페이지에 공시한다.

외화채권은 산업은행이 수립한 관리체계인 ‘KDB Sustainable Bond Framework’를 기준으로 발행됐다.

조달자금은 태양광·풍력발전 및 전기자동차용 2차전지 설비투자 등에 사용되며 자금사용내역과및 환경개선 효과 등을 마찬가지로 공시한다.

산업은행은 이번 녹색구조화채권 발행으로 ESG채권 시장 외연 확대에 기여하하고 장기물 투자자에게 폭넓은 투자선택지를 제공할 것으로 기대했다.

산업은행은 “지속적 녹색채권 발행은 물론 대표 정책금융기관으로서 기후변화 대응 및 환경분야 자금지원 등 녹색금융 활성화에 중요한 역할을 수행하겠다”고 말했다. [비즈니스포스트 김디모데 기자]